Budget management atau manajemen anggaran adalah aspek krusial dalam mengontrol keuangan perusahaan. Sederhananya, budget management ini melibatkan perencanaan, pengawasan, serta pengendalian pendapatan dan pengeluaran perusahaan dalam periode tertentu. Untuk penjelasan lengkapnya mengenai manajemen anggaran, simak artikel berikut.

Daftar Isi:

Tips Budget Management Secara Efektif

1. Buat rencana anggaran yang realistis

Langkah pertama dalam mengelola budget secara efektif adalah dengan membuat rencana anggaran yang realistis. Menyusun rencana anggaran harus berdasarkan data dan informasi yang akurat tentang kondisi keuangan perusahaan. Selain itu, rencana anggaran juga harus mempertimbangkan faktor-faktor yang mempengaruhi keuangan perusahaan, seperti kondisi ekonomi, persaingan di industri, dan perubahan peraturan.

2. Lakukan monitoring dan evaluasi

Setelah membuat rencana anggaran, langkah selanjutnya adalah melakukan monitoring dan evaluasi secara rutin. Hal ini untuk memastikan bahwa telah membuat rencana anggaran dan dapat melaksanakannya dengan baik dan sesuai dengan target. Jika terdapat perbedaan antara rencana anggaran dengan kenyataan, maka perusahaan harus segera melakukan tindakan perbaikan.

3. Kelola risiko keuangan budget management

Manajemen anggaran juga harus memperhatikan risiko keuangan yang dapat mempengaruhi kinerja keuangan perusahaan. Oleh karena itu, perusahaan harus menyiapkan rencana cadangan atau contingency plan dalam menghadapi risiko keuangan yang mungkin terjadi.

4. Gunakan sistem manajemen keuangan yang tepat

Penggunaan sistem manajemen keuangan yang tepat dapat membantu perusahaan dalam mengelola budget management secara efektif. Sistem ini dapat membantu perusahaan dalam memonitor pengeluaran dan pendapatan secara real-time, memperoleh laporan keuangan secara cepat dan akurat, serta memperoleh analisis keuangan yang lebih komprehensif.

5. Lakukan penghematan biaya

Penghematan biaya juga merupakan langkah penting dalam mengelola budget management secara efektif. Perusahaan harus mencari cara untuk mengurangi biaya-biaya yang tidak perlu, seperti biaya sewa gedung yang terlalu mahal atau biaya pemasaran yang tidak efektif. Dengan melakukan penghematan biaya, perusahaan dapat mengalokasikan sumber daya finansialnya dengan lebih efektif dan efisien.

Pada kesimpulannya, mengelola budget management secara efektif memerlukan perencanaan yang matang, monitoring dan evaluasi yang rutin, manajemen risiko keuangan yang baik, penggunaan sistem manajemen keuangan yang tepat, serta penghematan biaya yang efektif. Dengan menerapkan langkah-langkah tersebut, perusahaan dapat mengelola budget management secara efektif.

Tiga Strategi Budget Management Efisien

1. Lacak anggaran operasional dan keuangan

Langkah pertama dalam budget management adalah dengan melacak anggaran operasional dan keuangan perusahaan secara terperinci. Hal ini bertujuan untuk mengetahui berapa jumlah pendapatan dan pengeluaran perusahaan. Dalam melacak anggaran operasional, perusahaan harus memperhatikan semua aspek keuangan, seperti biaya produksi, biaya pemasaran, biaya tenaga kerja, dan biaya operasional lainnya.

2. Pendekatan budget management top-down

Pendekatan penganggaran top-down adalah dengan mengalokasikan anggaran dari atas ke bawah, yaitu dari manajemen puncak ke seluruh bagian perusahaan. Dalam pendekatan ini, manajemen puncak perusahaan menetapkan target anggaran untuk seluruh divisi dan departemen perusahaan, lalu setiap divisi dan departemen membuat rencana anggaran berdasarkan target tersebut.

3. Ikuti pendekatan penganggaran bottom-up

Pendekatan penganggaran bottom-up dilakukan dengan mengalokasikan anggaran dari bawah ke atas, yaitu dari divisi atau departemen ke manajemen puncak perusahaan. Dalam pendekatan ini, setiap divisi dan departemen membuat rencana anggaran berdasarkan kebutuhan operasional dan kemampuan keuangan, lalu menyetujui rencana tersebut oleh manajemen puncak perusahaan.

Dalam mengelola budget management, perusahaan dapat memilih salah satu atau kombinasi dari ketiga strategi tersebut sesuai dengan kebutuhan dan kondisi perusahaan. Namun, yang terpenting adalah memastikan bahwa pengelolaan budget management dilakukan dengan efektif dan efisien, serta terus dimonitor dan dievaluasi untuk memastikan pencapaian tujuan keuangan perusahaan.

Langkah-langkah Menyusun Budget Management

Untuk dapat menyusun budget management yang efektif, diperlukan beberapa langkah yang harus dilakukan secara cermat dan terukur. Berikut ini adalah beberapa langkah penting dalam menyusun budget management:

1. Analisis kinerja keuangan

Langkah pertama dalam menyusun budget management adalah melakukan analisis kinerja keuangan pada periode sebelumnya. Hal ini penting agar dapat mengetahui seberapa besar pendapatan dan pengeluaran perusahaan pada periode sebelumnya, serta menentukan tren keuangan perusahaan yang mungkin berpengaruh pada penyusunan anggaran pada periode berikutnya.

2. Tentukan tujuan dan prioritas

Setelah mengetahui kondisi keuangan perusahaan pada periode sebelumnya, langkah selanjutnya adalah menentukan tujuan dan prioritas keuangan perusahaan untuk periode berikutnya. Tujuan menetapkan keuangan harus dapat diukur, dapat dicapai, dan realistis. Selain itu, menyesuaikan prioritas keuangan harus dengan rencana strategis perusahaan dan mengikuti arah pergerakan bisnis.

3. Tentukan jenis budget

Setelah menentukan tujuan dan prioritas keuangan perusahaan, langkah selanjutnya adalah menentukan jenis budget yang akan digunakan. Ada beberapa jenis budget yang dapat digunakan, seperti budget cash flow, budget operasional, budget capital expenditures, dan lain sebagainya. Memilih jenis budget harus sesuai dengan tujuan dan prioritas keuangan perusahaan.

4. Susun rencana anggaran budget management

Setelah menentukan jenis budget yang akan digunakan, tahapan berikutnya adalah menyusun rencana anggaran. Rencana anggaran harus disusun secara rinci dan terperinci, dan memperhatikan semua aspek keuangan perusahaan, seperti biaya produksi, biaya pemasaran, biaya tenaga kerja, dan biaya operasional lainnya. Selain itu, perusahaan juga harus mempertimbangkan adanya risiko dan ketidakpastian dalam menyusun rencana anggaran.

5. Diskusikan dan evaluasi

Setelah menyusun rencana anggaran, langkah selanjutnya adalah membahas dan mengevaluasi rencana tersebut bersama dengan tim keuangan perusahaan. Diskusi dan evaluasi perlu dilakukan untuk memastikan bahwa rencana anggaran yang disusun dapat dicapai dan realistis. Selain itu, diskusi dan evaluasi juga dapat membantu untuk menemukan alternatif solusi atau tindakan dalam mengatasi risiko atau ketidakpastian yang mungkin terjadi.

6. Monitoring dan kontrol

Langkah terakhir dalam menyusun budget management adalah melakukan monitoring dan kontrol terhadap anggaran yang telah disusun. Monitoring dan kontrol perlu dilakukan secara berkala untuk memastikan bahwa pencapaian tujuan keuangan perusahaan sesuai dengan rencana yang telah disusun. Selain itu, monitoring dan kontrol juga dapat membantu mengidentifikasi permasalahan dalam pengelolaan keuangan perusahaan.

Jenis-jenis Budget

Berdasarkan sifatnya, ada dua tipe anggaran, yaitu statis dan fleksibel. Anggaran statis tidak akan berubah selama masa berlakunya. Terlepas dari berbagai kejadian selama periode penganggaran, semua akun dan angka yang telah dihitung akan tetap sama. Sementara itu, anggaran fleksibel bergantung kepada variabel-variabel tertentu. Jumlah uang yang tertera dapat berubah berdasarkan tingkat penjualan, tingkat produksi, atau faktor ekonomi lainnya. Kedua jenis tersebut sama pentingnya untuk manajemen. Jenis statis mengevaluasi efektivitas proses penganggaran, sedangkan jenis fleksibel memberikan insight yang lebih dalam tentang aktivitas bisnis.

Berdasarkan fungsinya, terdapat tiga kategori, yaitu:

1. Budget operasional

Jenis ini menunjukkan proyeksi pendapatan perusahaan dan segala biaya terkait untuk periode mendatang, biasanya satu tahun ke depannya, dalam format laporan laba rugi. Pada umumnya, perusahaan mulai membuat estimasi pemasukan dan pengeluaran sebelum awal tahun dan melakukan pembaruan setiap bulannya.

Dalam anggaran operasional, terdapat pendapatan dan pengeluaran beserta jenis-jenisnya. Ini termasuk biaya variabel atau biaya yang bergantung pada penjualan, contohnya biaya bahan baku dan tenaga kerja produksi, serta biaya tetap, seperti sewa tahunan gedung kantor. Selain itu, terdapat biaya operasional lain, seperti bunga pinjaman usaha dan biaya nontunai. Seluruh pendapatan dan pengeluaran tersebut memungkinkan perusahaan untuk menghitung proyeksi penghasilan dan persentase laba bersih.

2. Budget modal

Proses untuk mengevaluasi proyek atau investasi besar yang potensial dinamakan anggaran modal. Sebagai bagian dari penganggaran modal, perusahaan menilai arus kas untuk menentukan apakah pengembalian yang didapatkan akan memenuhi target atau tidak. Idealnya, bisnis akan mengejar semua proyek dan kesempatan yang berpotensi meningkatkan keuntungan dan nilai pemegang saham. Namun, jumlah modal atau uang yang tersedia untuk proyek baru tentunya terbatas sehingga perusahaan harus menggunakan anggaran modal untuk menentukan proyek yang akan memberikan pengembalian tertinggi di periode tertentu.

Beberapa metode penganggaran modal adalah arus kas terdiskonto, analisis payback, dan analisis throughput. Contoh proyek yang membutuhkan anggaran modal sebelum persetujuan adalah pembangunan pabrik baru atau investasi besar di luar ranah bisnis Anda.

3. Budget kas

Anggaran keuangan kas adalah estimasi arus kas suatu bisnis pada periode tertentu, bisa mingguan, bulanan, triwulanan, atau tahunan. Fungsinya adalah menentukan apakah perusahaan memiliki uang yang cukup untuk beroperasi selama jangka waktu tertentu. Jika tidak memiliki likuiditas yang cukup untuk beroperasi, maka perusahaan harus meningkatkan modal dengan menerbitkan saham atau berhutang. Anggaran kas juga memberikan insight tentang kebutuhan dan keuntungan perusahaan yang akan membantunya dalam mengalokasikan uang secara efisien. Perusahaan menggunakan prakiraan penjualan dan produksi untuk membuat anggaran kas beserta asumsi tentang pengeluaran penting dan penagihan piutang.

Jenis anggaran ini biasanya terbagi menjadi jangka pendek dan jangka panjang. Jangka pendek tersusun dari tagihan utilitas, sewa, gaji, pembayaran kepada pemasok, dan biaya operasional lainnya, serta investasi. Sementara itu, jangka panjang fokus kepada pembayaran pajak triwulanan dan tahunan, proyek pengeluaran modal, dan investasi jangka panjang.

Manfaat Budget Management

1. Menganalisis keuntungan

Di tengah kesibukan pengelolaan perusahaan, Anda bisa tenggelam di urusan sehari-hari sampai lupa dengan hal penting, yaitu mengetahui bagian bisnis yang menghasilkan profit paling tinggi. Pengelolaan anggaran yang tersusun dengan baik menunjukkan aspek bisnis yang memberikan banyak keuntungan atau kerugian. Hal ini membantu Anda dalam mempertimbangkan mana yang harus dikembangkan atau dihentikan. Untuk mempermudah analisis keuangan, Software ERP yang dilengkapi dengan fitur business intelligence merupakan pilihan terbaik.

2. Mengevaluasi kinerja karyawan

Anda dapat menetapkan beberapa tujuan yang harus dicapai karyawan selama periode penganggaran dengan jaminan bonus atau insentif lain. Kemudian, Anda bisa membuat anggaran yang dibandingkan dengan keadaan aktualnya untuk memberikan umpan balik kepada karyawan mengenai progres mereka menuju tujuan tersebut. Pendekatan ini biasanya untuk tujuan keuangan, tetapi tidak jarang juga untuk tujuan operasional. Sistem evaluasi ini bernama responsibility accounting.

3. Merencanakan pendanaan

Pengelolaan anggaran yang terstruktur dengan baik terdiri dari jumlah uang yang akan di-spin off atau dibutuhkan untuk mendukung kegiatan operasional. Informasi ini berguna untuk bagian keuangan dalam merencanakan kebutuhan pendanaan perusahaan. Informasi ini juga bermanfaat untuk perencanaan investasi sehingga bagian keuangan dapat memutuskan apakah akan mengalokasikan uang untuk instrumen investasi jangka pendek atau panjang.

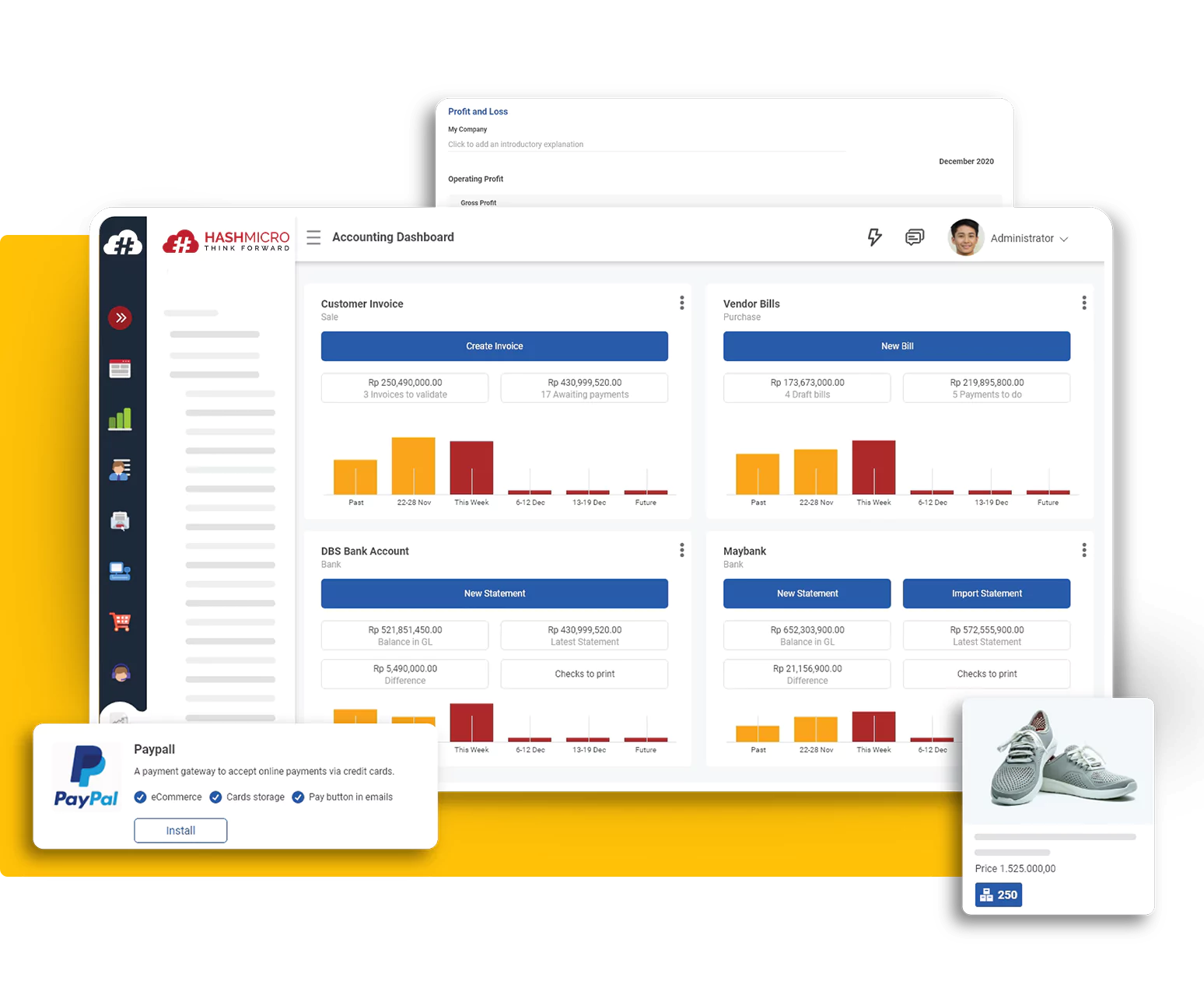

Maksimalkan Pengelolaan Budget Management dengan HashMicro Accounting

1. Fitur budgeting

HashMicro Accounting menyediakan fitur budgeting yang memungkinkan perusahaan untuk menyusun rencana anggaran dengan lebih mudah dan cepat. Dalam budgeting ini, perusahaan dapat mengatur anggaran berdasarkan kategori, seperti biaya produksi, biaya operasional, dan biaya pemasaran.

2. Fitur monitoring dan kontrol budget management

HashMicro Accounting juga menyediakan fitur monitoring dan kontrol yang dapat membantu perusahaan dalam memantau dan mengontrol pengeluaran serta pendapatan perusahaan. Dalam fitur ini, perusahaan dapat memantau cash flow dan financial statement perusahaan dengan mudah dan akurat.

3. Integrasi dengan fitur lainnya

HashMicro Accounting juga dapat diintegrasikan dengan berbagai fitur lainnya, seperti inventory management, sales management, dan purchase management. Dengan integrasi ini, perusahaan dapat mengelola budget management dengan lebih terintegrasi dan terkoordinasi.

4. Laporan keuangan otomatis

Dalam HashMicro Accounting, perusahaan juga dapat menghasilkan laporan keuangan secara otomatis. Dalam fitur ini, perusahaan dapat memilih format laporan keuangan yang, seperti laporan neraca, laporan laba rugi, dan laporan arus kas.

Dengan fitur-fitur tersebut, HashMicro Accounting dapat membantu perusahaan dalam mengoptimalkan pengelolaan budget management secara efektif dan efisien. Selain itu, penggunaan software akuntansi seperti HashMicro Accounting juga dapat membantu perusahaan dalam menghindari kesalahan manusia dan pengelolaan keuangan perusahaan.

Kesimpulan

Pengelolaan budget management merupakan aspek penting dalam keuangan perusahaan. Manajemen anggaran yang baik membantu mengontrol pengeluaran, memantau cash flow, dan meningkatkan kinerja keuangan. Namun, menyusun budget secara manual memakan waktu dan berpotensi terjadi kesalahan manusia.

Maka dari itu, solusi yang tepat untuk perusahaan Anda adalah dengan menggunakan software HashMicro Accounting. Dengan fitur seperti budgeting, monitoring, integrasi, dan laporan otomatis, pengelolaan anggaran akan lebih efektif. Dengan begitu, Anda dapat menghindari kesalahan, meningkatkan akurasi, produktivitas, dan efisiensi dalam pengelolaan budget. Dapatkan demo gratis software akuntansi HashMicro untuk ketahui lebih lanjut bagaimana solusi kami bisa membantu bisnis Anda.